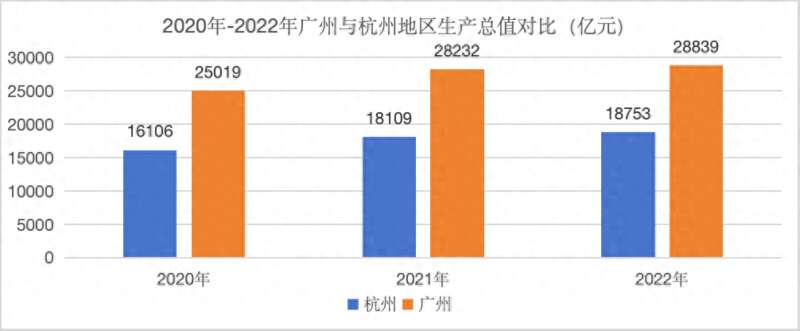

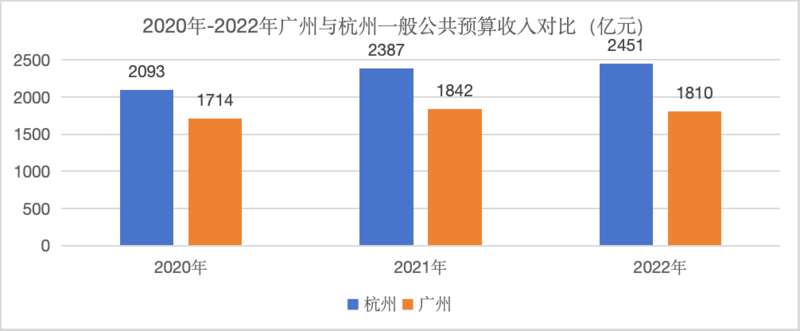

2023年12月召开的中央经济工作会议明确提出,谋划新一轮财税体制改革。当前,省以下财政体制呈现出差异性极大且不规范的特征,如何实现统一规范可能是下一阶段的重大课题。杭州和广州是两个经常被拿来比较的城市,分别地处中国最发达的两个经济圈,都是沿海经济强省的省会,文化底蕴丰厚。但一个不为人注意的地方是,经济体量小得多的杭州财政收入远超广州。从经济总量来看,2022年,杭州实现地区生产总值(GDP)18753亿元,广州GDP达到28839亿元,杭州比广州差了1万亿元,大约是一个东莞的经济体量。

然而,两个城市的财政收入正好相反,2022年,杭州一般公共预算收入2451亿元,广州只有1810亿元;政府性基金收入方面,杭州3202亿元,广州1629亿元。由于地方政府性基金收入以国有土地使用权转让收入为主,和当地的房地产市场密切相关,因此下面仅讨论以税收收入为主的一般公共预算收入。

广州、杭州的财政收入看似和其经济地位十分不符,其实背后体现的是不同财政分配制度对城市财政自主权的影响。

在我国现行财政体制下,地方财政收入并不等于地方一般公共预算收入。一般公共预算收入可以看作是地方实际可用财力,须从财政总收入中扣除上缴中央和省级部分的收入。

比如,广州市财政局在2019年工作总结中透露的信息显示,2019年,来源于广州地区的一般公共预算收入6336.2亿元,其中,中央级收入3581亿元,省级收入1058亿元,全市一般公共预算收入1697.2亿元。也就是说,广州将七成以上的财政收入上缴中央和省里,自己只留下不到30%。

另外,国家税务总局广州市税务局的统计数据显示,2022年,全市税收收入总额5583亿元。但广州市预算执行报告显示,当年税收收入1245亿元,加上税收返还284亿元,其自留税收比例仅27.4%。

相比之下,杭州财政自主权要大得多。杭州市财政局数据显示,2023年1-11月,全市财政总收入4623.9亿元,其中,一般公共预算收入2490.1亿元。杭州可以将近一半的财政收入留在当地使用。此外,2022年,杭州市税务部门组织税收收入4265.58亿元。杭州市预算执行报告显示,税收收入2169. 85亿元,即便不算税收返还收入,自留比例已超过一半,达到50.9%。

民间将杭州这类地方自留税收比较多的城市称为“二级财政城市”,将广州这类税款更多上交给省级财政、由省级财政再重新分配给各个地级市的城市称为“三级财政城市”。除杭州外,省会城市中还有南京、武汉、成都、郑州和长沙也属于“二级财政城市”。

中国人民大学财税研究所所长、财政金融学院副院长马光荣对界面新闻表示,在我国现行财政体制之下,省级政府有一个很大的功能,就是平衡省内各个地区之间的财力均等化和公共服务的均等化,所谓的“二级财政”和“三级财政”产生的根源是不同省份省内经济发展差异导致的省本级集聚财力的需求多寡。比如,广东省内经济差距非常大,在这种情况下,广东省级财政需要集中各市财力,然后进行转移支付。相比之下,浙江省内经济发展比较均衡,不需要集中太多财力来转移支付。

1994年实行分税制改革后,我国的财政分为中央、省(自治区、直辖市)、地级市、县(市)、乡(镇)五级,省以下财政体制由各省、自治区、直辖市人民政府确定。根据粤开证券首席经济学家罗志恒的研究,目前我国31个省份存在着两类财政体制,23个省份采用相对规范的分税分成制,还有8个省份——江苏、浙江、福建、山东、河南、湖北、青海、辽宁——采取基数加增量分成制度(包括总额分成)。

在采用分税分成制的广东省,省内各地市(除计划单列市深圳外)要与中央、广东省分税,如增值税在中央、省、市的分配比例分别为50%、25%、25%,企业所得税和个人所得税在中央、省级、市的分配比例为60%、20%、20%。

采用基数加增量分成制的浙江省则是另一番光景。2015年发布的《浙江省关于深化财政体制改革的实施意见》提到,2015年及以后年度,市、县(市)地方财政收入超过2014年收入基数的增量部分,省与市、县(市)实行“二八”分成,即省得20%,市、县(市)得80%。此外,省与杭州市(不含萧山区、余杭区、富阳区)收入实行总额分享,在分享范围内的各项税收地方部分的分享比例为16:84,即省分享比例为16%、杭州市分享比例为84%。

罗志恒指出,两类体制并立导致了三大问题。首先是,城市间财政收入不可比,比如,广州和杭州的一般公共预算收入不可比,难以根据一般公共预算收入来评估城市的真实财力和评估风险。

其次是城市间的不公平竞争。“在基数加增量分成的财政体制下,收入先入市县国库、后通过上解集中一部分到省级政府,导致市县财政收入虚胖,这有利于市县财政收入在全国排名更靠前,有利于招商引资和发债。” 他对界面新闻解释称。

第三个问题是,基数加增量分成制是统一的分成比例,不利于发挥财政调控产业结构的作用,而规范的分税分成体制可以对不同税种设置不同的分税比例。“比如,海南省为了调控房地产,对房地产相关税种设置了较高的省本级分享比例。”罗志恒说。

分析人士指出,加强省级财力和强化省级调控能力应该是新一轮财税体制改革的方向,建议从现在两类体制并存的局面逐步过渡到规范的分税分成制。

中诚信国际研究院首席分析师刘艳美表示,不同财政体制适应于不同的省情,未来省以下财政体制改革仍将尊重地方的自主性和首创精神,各省仍会拥有较大自主权因地制宜地进行差异化改革。“总体来看,不管是通过增量改革还是进行存量调整,各省都将适度增强省级财力并强化省级调控能力。”她对界面新闻说。

罗志恒表示,应明确两类财政体制的适用条件以及收入划分原则,逐步过渡到分税分成制度,省级政府可以根据省内区域差异情况设置合理的省与市县财力比重。

另一方面,分析人士指出,分税分成制也有需要改进的地方,比如,如何在均衡辖区内经济发展水平和调动基层政府积极性之间取得平衡。

罗志恒提到,广东省通过一次次改革不断集中省本级收入占比,以实现粤东、粤西、粤北和珠三角的均衡发展,但是,这会对“被收割较多的”城市如广州的经济发展或者民生保障不利。

界面新闻根据地方政府的公开资料测算, 2022年,常住人口1873万的广州市人均财政支出约16350元,远低于同属一线城市阵营的上海(约37950元)、北京(约34200元),而常住人口仅有1237万的杭州,人均财政支出在21150元左右。

这同时可能会“误伤”基层政府的积极性。马光荣表示,以广东省为代表的集权型财政在调动地方政府的积极性方面存在一些问题。“不仅是广州,比如佛山、东莞这些发达的城市,都需要给广东省本级上缴较多的财政收入。这会导致当地的经济大蛋糕中自留比例很低,影响积极性。相反,对于浙江而言,省本级集中的越少,各个地方发展经济的积极性就越足,这会形成一个正反馈,各个地区发展就会更均衡,全省各个地方都愿意发展。”他说。

罗志恒也表示,如何避免效率损失,提高市县积极性是一个值得思考的问题。此外,省对市县转移支付的情况,与中央对地方转移支付相比,主观性强、不规范,不利于促进基本公共服务均等化和缩小区域差距。

他建议,将省以下收入划分逐步从目前侧重省本级财力控制的角度,转到根据税收属性划分税种以及不同税种的分成比例。比如,省级政府适度提高增值税、资源税等税种比重,其他税种可留给市县或者赋予市县较大分成比例。

另外,当前省以下财政权责划分也存在事权和支出责任与财力不匹配的问题。比如,2022年8月,福建省审计厅在2021年度省级预算执行和其他财政审计情况的公告中指出,收入划分不够科学,上解省级固定分成收入基数自 2002 年核定以来基本维持不变。共同事权支出责任下移,个别地区承担教育、社保和就业、医疗卫生等三类共同事权支出比例超过70%;一般性转移支付比例偏少,专项资金配套规模偏大,加大了基层支出责任。

罗志恒表示,由于省级政府上收财力、下移支出责任,导致区县风险越来越高,区县政府近乎无限责任,越到基层,活力越下降。2022年底,地方政府显性债务中50%在区县、隐性债务中有三分之一在区县。

马光荣补充道,省以下财政体制改革要有实质性的动作,必须央地财政改革先行,否则无法牵动省以下财税体制的改革。

“中央和地方政府间财政关系的核心问题仍然是事权与财力不匹配,地方财力少,但承担的事权多,这个问题如果在中央和地方的维度上没有解决清楚的话,要解决省和市之间、市和县之间这个问题,就很难迈出实质性的脚步。”他说。